- Proyecto Trapiche de Buenaventura obtiene aprobación ambiental del Senace

- MINEM transfiere recursos a ocho regiones para fortalecer la gestión minero-energética

- Concurso FIDT 2026: MEF destina S/ 218 millones para impulsar proyectos en zonas vulnerables

- Innovación, financiamiento y compras responsables pueden impulsar la productividad de la MAPE

- Estado y sector privado deben coordinar para asegurar la trazabilidad y el origen legal del mineral

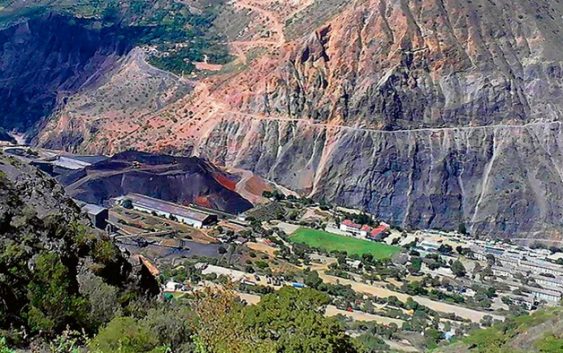

Doe Run Perú: Consultores A1 presentará 2 ofertas de compra de la Unidad Minera Cobriza

La liquidadora de activo de Doe Run Perú, Consultores A1 S.A.C., anunció que este lunes 4 de julio pondrá a consideración de la junta de acreedores de la minera dos ofertas de compra de los activos de la Unidad Minera Cobriza (UMC).

Consultores A1 informó en un comunicado que una de las ofertas pertenece a la empresa Operadores Concentrados Peruanos S.A.C., presentada a las 10.00 a. m. del día 30 de junio del 2022, “cuyo gerente general es el señor Samuel Williams Benedetti Dyer”.

En tanto, la segunda oferta es de la empresa Cobre de los Andes S.A.C., presentada a las 7.20 p. m. del mismo día anteriormente señalado. El representante legal de este postor es el gerente general Joaquín Diomedes Cabrera Arias Schreiber.

“A pesar de las dificultades que existen en el asiento minero, que perturban la realización normal de la operación de mantenimiento con carga mínima de mineral y el despacho del concentrado de cobre, por ende, la obtención del ingreso que se destina al pago de la planilla de los trabajadores y el pago de las facturas del costo de producción; la liquidadora, en cumplimiento del mandato y dentro del plazo que se fijó, presentará a la junta de acreedores, en esta segunda oportunidad, a dos compradores”, manifestó Renato Iriarte Tejada, gerente general de Consultores A1.

Finalmente, la liquidadora invocó “a los acreedores concursales y actores sociales a mantener la debida calma y serenidad, propiciando el clima que se requiere para la atracción de la inversión”. En especial, a los acreedores que hacen la mayoría calificada, a fin de exhortarlos a aprobar un contrato de venta que haga posible el relanzamiento de la actividad minera en la UMC

Fuente: La República